Transizione 5.0: approvato il Decreto dal Consiglio dei Ministri del 26 febbraio 2024

Il decreto legge sarà operativo dal giorno successivo a quello della sua pubblicazione nella Gazzetta Ufficiale e dovrà poi essere convertito in legge nei sessanta giorni successivi. Per la sua applicazione occorrerà attendere un importante decreto attuativo che dovrebbe essere emanato entro marzo.

Le seguenti informazioni si basano sulla bozza esaminata dal Consiglio dei Ministri nel pomeriggio del 26 febbraio, che non è ancora il testo definitivo.

Chi può accedere ai benefici del piano Transizione 5.0

Il piano è dedicato a tutte le imprese che effettuino “nuovi investimenti in strutture produttive ubicate nel territorio dello Stato, nell’ambito di progetti di innovazione che conseguono una riduzione dei consumi energetici”, senza distinzione di forma giuridica, settore, dimensione o regime fiscale.

Sono escluse specificamente le imprese in difficoltà finanziaria o che hanno ricevuto sanzioni interdittive; si richiede inoltre il rispetto delle norme sulla sicurezza e i contributi previdenziali.

I beni strumentali incentivati e il collegamento al piano Transizione 4.0

Per accedere all’incentivo occorre che si verifichino le seguenti condizioni

- Effettuare un investimento in almeno uno dei beni strumentali materiali e immateriali previsti agli allegati A e B del piano Transizione 4.0. Anche in questo caso si prevede che i beni devono essere interconnessi al sistema aziendale di gestione della produzione o alla rete di fornitura.

- Questi beni devono essere inseriti in un progetto di innovazione che consenta di ottenere una riduzione dei consumi energetici

- La riduzione dei consumi deve essere pari ad almeno il 3% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale oppure ad almeno il 5% dei consumi energetici dei processi interessati dall’investimento.

L’allegato B, quello dedicato ai software, viene ampliato, prevedendo l’ammissibilità agli incentivi anche per

- software, i sistemi, le piattaforme o le applicazioni per l’intelligenza degli impianti che garantiscono il monitoraggio continuo e la visualizzazione dei consumi energetici e dell’energia autoprodotta e autoconsumata, o introducono meccanismi di efficienza energetica, attraverso la raccolta e l’elaborazione dei dati anche provenienti dalla sensoristica IoT di campo (Energy Dashboarding);

- i software relativi alla gestione di impresa se acquistati unitamente ai software, ai sistemi o alle piattaforme di cui alla lettera a).

Di fatto si tratta dei sistemi di monitoraggio dei consumi, anche se parte di un più ampio sistema ERP.

Vale la pena sottolineare a questo punto che, se un investimento in beni 4.0 ricade sotto l’ombrello della Transizione 5.0 perché abilita un risparmio energetico, si applicheranno le norme di questo piano (e non più quelle del piano Transizione 4.0) in relazione alle tempistiche e alle modalità di fruizione dell’incentivo. In particolare: l’interconnessione andrà inclusa nella certificazione ex post; il recupero del credito potrà avvenire in un’unica quota e non in tre. I due incentivi dunque condividono la base dei beni, ma poi seguono strade diverse.

Il piano Transizione 4.0 resta operativo per tutti gli investimenti nei beni previsti negli allegati A e B che

- non generano risparmio, oppure

- generano risparmio sotto le soglie minime previste dal Transizione 5.0.

I pannelli fotovoltaici e gli altri sistemi per autoproduzione e autoconsumo

L’accordo siglato con la UE lo scorso agosto prevede, oltre alla linea dedicata ai beni strumentali, anche due linee dedicate ai sistemi per autoproduzione e autoconsumo di energia e alla formazione.

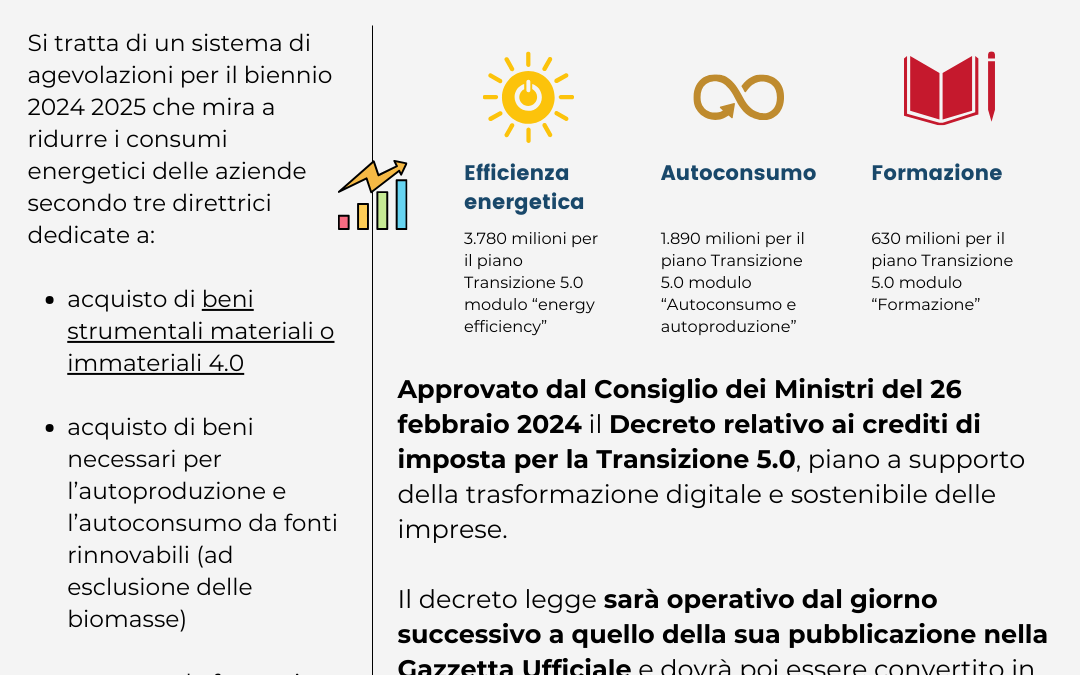

In particolare, i 6,3 miliardi sono distribuiti in questo modo

- 3.780 milioni per i beni strumentali

- 1.890 milioni per autoconsumo e autoproduzione

- 630 milioni per la formazione

Si noti che le risorse sono state suddivise in parti uguali per i due anni (3.118.500 per ciascun anno, oltre ai 63.000.000 che spettano al Mimit per la realizzazione della piattaforma). Questo è stato pensato verosimilmente per impedire l’esaurimento di tutto il plafond nel primo anno, lasciando così spazio anche a chi investirà nel 2025.

Per quanto riguarda autoconsumo e autoproduzione, la premessa è che questi investimenti devono comunque far parte di un progetto di innovazione che preveda l’acquisto di beni strumentali, come abbiamo visto nel paragrafo precedente. Se questi progetti siano di valore superiore ai 40.000 euro, è possibile avere il credito d’imposta anche per i “beni materiali nuovi strumentali all’esercizio d’impresa finalizzati all’autoproduzione di energia da fonti rinnovabili destinata all’autoconsumo, a eccezione delle biomasse, compresi gli impianti per lo stoccaggio dell’energia prodotta”.

Per quanto riguarda i moduli fotovoltaici, l’incentivo è limitato ai soli pannelli prodotti negli Stati membri dell’Unione europea con efficienza pari ad almeno il 21,5%.

È prevista una maggiorazione rispettivamente del 120% e 140% per quelli a maggiore efficienza previsti dal Decreto Energia (articolo 12, comma 1, lettere b e c del decreto-legge 9 dicembre 2023, n. 181), cioè

- 120% per i moduli fotovoltaici con celle, prodotti negli Stati membri dell’Unione europea con un’efficienza a livello di cella almeno pari al 23,5 per cento;

- 140% per i moduli prodotti negli Stati membri dell’Unione europea composti da celle bifacciali ad eterogiunzione di silicio o tandem prodotte nell’Unione europea con un’efficienza di cella almeno pari al 24,0 per cento.

Si arriva così a un incentivo potenziale del 63% (45% di aliquota massima del Transizione 5.0 con la maggiorazione del 140% della base imponibile). La maggiorazione si applicherà sulla sola parte relativa ai pannelli fotovoltaici.

La formazione

Per quanto riguarda le spese per la formazione del personale, sono ammesse

- se sono finalizzate all’acquisizione o al consolidamento delle competenze nelle tecnologie rilevanti per la transizione digitale ed energetica dei processi produttivi

- nel limite del 10% degli investimenti effettuati nei beni strumentali

- fino a un massimo di 300 mila euro

Le spese devono inoltre essere necessariamente erogate da soggetti esterni individuati con decreto del Ministro delle imprese e del made in Italy.

Le aliquote

Le aliquote di base del credito d’imposta, laddove l’investimento consegua una riduzione non inferiore al 3% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale o, in alternativa, una riduzione non inferiore al 5% dei consumi energetici dei processi interessati dall’investimento, sono:

- 35% per la quota di investimenti fino a 2,5 milioni di euro

- 15% per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro

- 5% per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Le aliquote del credito d’imposta, laddove l’investimento consegua una riduzione superiore al 6% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale o, in alternativa, di riduzione superiore al 10% dei consumi energetici dei processi interessati dall’investimento,

- 40% per la quota di investimenti fino a 2,5 milioni di euro

- 20% per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro

- 10% per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Nel caso in cui l’investimento consegua una riduzione superiore al 10% dei consumi energetici della struttura produttiva localizzata nel territorio nazionale o, in alternativa, di riduzione superiore al 15% dei consumi energetici dei processi interessati dall’investimento, le aliquote diventano

- 45% per la quota di investimenti fino a 2,5 milioni di euro

- 25% per la quota di investimenti oltre i 2,5 milioni di euro e fino a 10 milioni di euro

- 15% per la quota di investimenti oltre i 10 milioni di euro e fino al limite massimo di costi ammissibili pari a 50 milioni di euro per anno per impresa beneficiaria.

Gli oneri documentali

Le imprese dovranno produrre prima (ex ante) e dopo (ex post) aver effettuato l’investimento:

- una certificazione ex ante

- una comunicazione ex ante al Ministero delle Imprese e del Made in Italy

- una certificazione ex post

- una comunicazione ex post al Ministero delle imprese e del made in Italy.

Le due “comunicazioni”, il cui contenuto sarà poi illustrato nel futuro decreto attuativo, serviranno al Ministero per tenere conto delle risorse prenotate e utilizzate.

Infine occorrerà un’ultima certificazione a cura del revisore dei conti che attesti l’effettivo sostenimento delle spese ammissibili e la corrispondenza delle stesse alla documentazione contabile predisposta dall’impresa.[1]

[1] Fonte: Innovation Post, 26.02.2024

Link Documentazione Ufficiale

Comunicato MIMIT – Approvazione Decreto Transizione 5.0 in Consiglio dei Ministri 26 febbraio 2024

OBM consulenza è sempre a disposizione per maggiori informazioni o chiarimenti.

Non esitare a contattarci!

Puoi contattare i nostri uffici ai seguenti recapiti:

📧 Email: info@obmconsulenza.it

📞 Tel. + 39 0744 080761

📍Indirizzo: strada delle Campore,3, Terni